简讯:内地、香港迎来“互换通”

自沪深港通、债券通、跨境理财通之后,内地、香港之间金融领域又一互联互通机制出炉。

7月4日,人民银行、香港证券及期货事务监察委员会、香港金融管理局(以下简称“三部门”)发布联合公告,开展香港与内地利率互换市场互联互通合作。根据公告,“互换通”业务通过两地金融市场基础设施连接,使境内外投资者能够在不改变交易习惯、有效遵从两地相关市场法律法规的前提下,便捷地完成人民币利率互换的交易和集中清算。

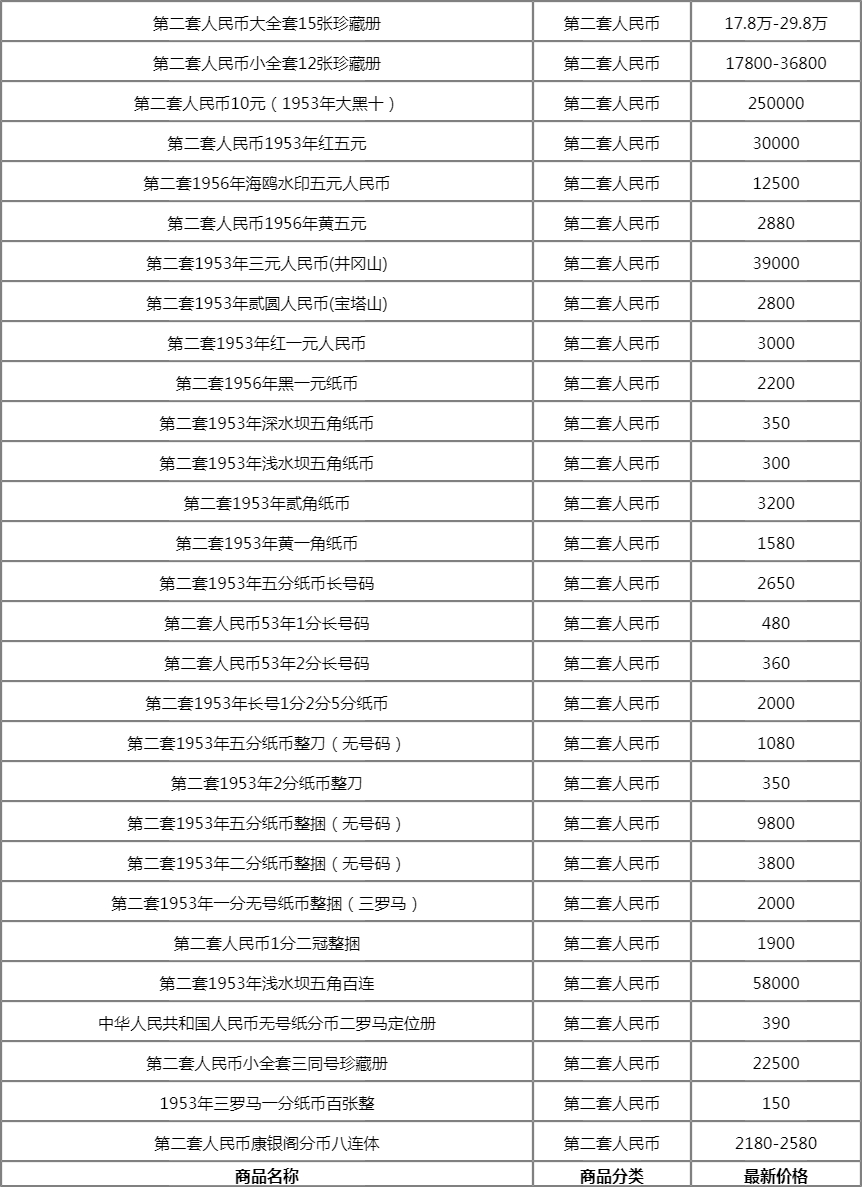

(相关资料图)

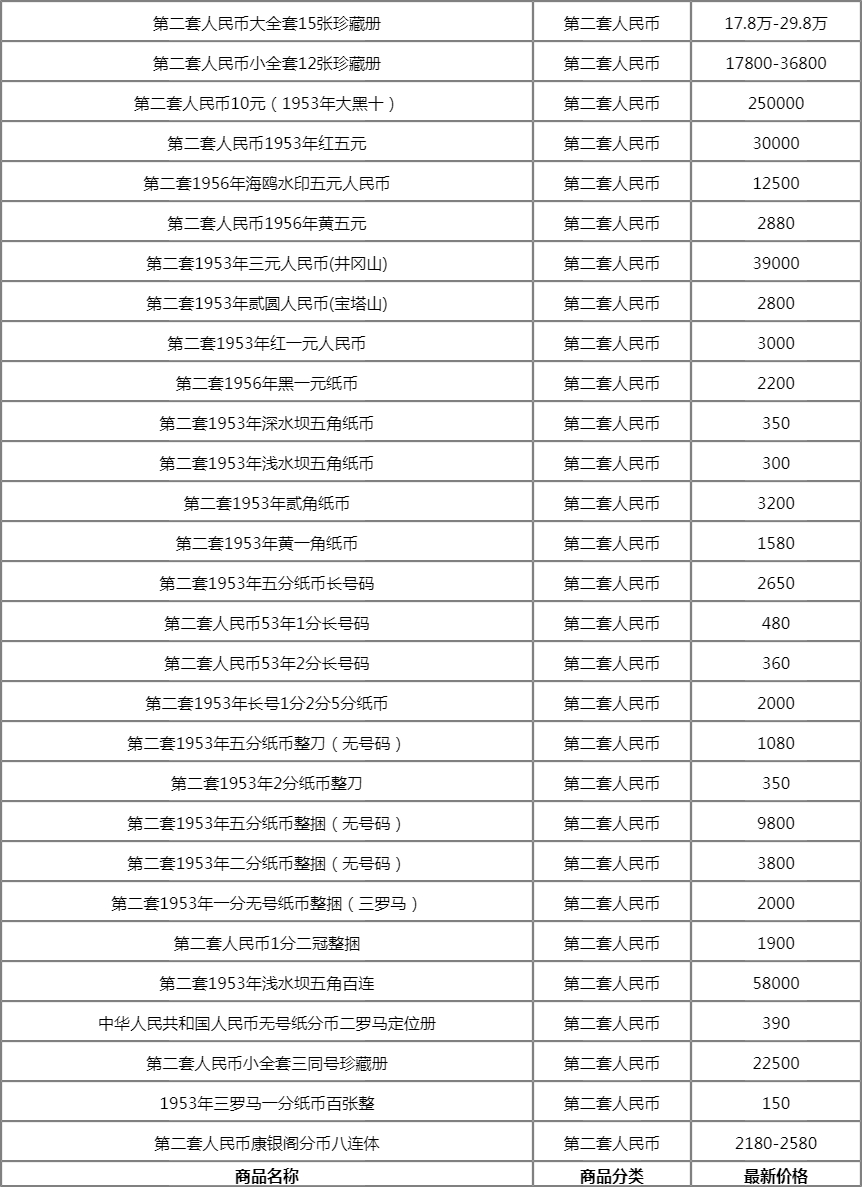

(相关资料图)

初期先开通“北向通”

根据三部门发布的公告,“互换通”指境内外投资者通过香港与内地基础设施机构连接,参与两个金融衍生品市场的机制安排。

机制落地初期,先开通“北向通”,即境外投资者经由香港与内地基础设施机构之间在交易、清算、结算等方面互联互通的机制安排,参与内地银行间金融衍生品市场。公告明确,未来将适时研究扩展至“南向通”,即境内投资者经由两地基础设施机构之间的互联互通机制安排,参与香港金融衍生品市场。

在交易品种方面,公告显示,目前“互换通”可交易标的初期为利率互换产品,其他品种后续将根据市场情况适时开放。“北向通”需遵守现行内地银行间金融衍生品市场对外开放政策框架,同时尊重国际惯例做法,便捷境外投资者进行内地银行间金融衍生品交易和风险对冲。

创新衍生品清算机构互联模式

在交易手段方面,人民银行介绍,“互换通”境内外投资者可通过相关电子交易平台的连接开展交易,不改变交易习惯。同时,“互换通”创新了衍生品清算机构互联模式,由两家中央对手方,即上海清算所与香港场外结算公司,共同为境内外投资者提供人民币利率互换的集中清算服务。境内外投资者可在遵从两地市场法律法规的前提下,便捷地完成人民币利率互换的交易和集中清算。

上海清算所服务境内投资者,香港场外结算公司服务境外投资者,双方共同进行日常保证金及资金结算,并建立特殊风险准备资源覆盖彼此违约的潜在损失。

此外,“互换通”业务在风险防范方面也做了重点安排。据了解,为保证交易秩序和控制市场总体风险,“互换通”采用报价机构交易模式,发挥报价机构稳定市场的作用;参考沪深港通机制,初期实施总量管理,在满足投资者风险管理需求的同时防范市场风险。与此同时,两地金融市场基础设施间制定了稳健合理的系统连接安排,全环节多层面采取风控措施,重点防范跨市场风险溢出。人民银行还将与香港证监会、香港金管局等部门保持紧密沟通,签署监管合作备忘录,并在信息共享、应急处置等方面进一步密切合作。

有助于平滑人民币利率风险

近年来,我国银行间债券市场对外开放程度不断加深,境外投资者对人民币利率风险管理需求持续增加。正是在此背景下,三部门深入研究跨境衍生品交易清算模式,形成“互换通”方案。

人民银行公布的数据显示,截至2021年末,境外投资者持有人民币债券规模达到4万亿元,约占全市场总托管量的3.5%。随着境外投资者持债规模扩大、交易活跃度上升,其利用衍生品管理利率风险的需求持续增加。从银行间衍生品市场来看,目前人民币利率互换是银行间市场的主要金融衍生品品种之一,经过多年稳步发展,2021年成交21.1万亿元。

人民银行表示,“互换通”的推出可便利境外投资者使用利率互换管理风险,减少利率波动对其持有债券价值的影响,平缓资金跨境流动,进一步推动人民币国际化。推出“互换通”后,境外机构带来差异化需求增加,辅之以高效电子化交易、紧密衔接的交易清算环节等优势,有助于提升市场流动性,推动银行间利率衍生品市场进一步发展。作为我国金融衍生品市场对外开放的重要举措,“互换通”也有利于增强香港作为国际金融中心的吸引力,深化内地与香港金融市场合作。

据悉,当前,人民银行正会同香港金融监管部门制定制度办法、指导相关金融市场基础设施做好准备工作。“互换通”业务将在6个月之后上线。

2022-07-06 05:48:41

2022-07-06 05:48:41

2022-07-06 05:45:16

2022-07-06 05:45:16

2022-07-06 05:43:05

2022-07-06 05:43:05

2022-07-06 05:41:36

2022-07-06 05:41:36

2022-07-06 05:39:44

2022-07-06 05:39:44

2022-07-06 05:33:12

2022-07-06 05:33:12

2022-07-06 05:32:07

2022-07-06 05:32:07

2022-07-05 16:25:44

2022-07-05 16:25:44

2022-07-05 16:20:25

2022-07-05 16:20:25

2022-07-05 15:04:47

2022-07-05 15:04:47

2022-07-05 09:50:30

2022-07-05 09:50:30

2022-07-05 09:49:23

2022-07-05 09:49:23

2022-07-05 09:48:39

2022-07-05 09:48:39

2022-07-05 09:43:37

2022-07-05 09:43:37

2022-07-05 09:42:27

2022-07-05 09:42:27

2022-07-05 09:37:53

2022-07-05 09:37:53

2022-07-05 09:37:30

2022-07-05 09:37:30

2022-07-05 09:37:11

2022-07-05 09:37:11

2022-07-05 09:36:28

2022-07-05 09:36:28

2022-07-05 09:32:39

2022-07-05 09:32:39

2022-07-05 09:31:02

2022-07-05 09:31:02

2022-07-05 09:30:18

2022-07-05 09:30:18

2022-07-05 08:45:07

2022-07-05 08:45:07

2022-07-05 08:42:52

2022-07-05 08:42:52

2022-07-05 08:32:20

2022-07-05 08:32:20

2022-07-05 08:24:23

2022-07-05 08:24:23

2022-07-05 08:16:55

2022-07-05 08:16:55

2022-07-05 08:13:12

2022-07-05 08:13:12

2022-07-05 08:09:59

2022-07-05 08:09:59

2022-07-05 08:08:09

2022-07-05 08:08:09

2022-07-05 07:55:43

2022-07-05 07:55:43

2022-07-05 07:53:15

2022-07-05 07:53:15

2022-07-05 07:53:15

2022-07-05 07:53:15

2022-07-05 07:52:51

2022-07-05 07:52:51

2022-07-05 07:49:33

2022-07-05 07:49:33

2022-07-05 07:44:17

2022-07-05 07:44:17

2022-07-05 07:32:12

2022-07-05 07:32:12

2022-07-05 06:50:46

2022-07-05 06:50:46

2022-07-05 06:47:51

2022-07-05 06:47:51

2022-07-05 06:44:45

2022-07-05 06:44:45

2022-07-05 06:41:48

2022-07-05 06:41:48

2022-07-05 06:41:19

2022-07-05 06:41:19

2022-07-05 05:56:00

2022-07-05 05:56:00

2022-07-05 05:54:53

2022-07-05 05:54:53

2022-07-05 05:53:48

2022-07-05 05:53:48

2022-07-05 05:52:45

2022-07-05 05:52:45

2022-07-05 05:51:02

2022-07-05 05:51:02

2022-07-05 05:49:35

2022-07-05 05:49:35

2022-07-05 05:49:24

2022-07-05 05:49:24

2022-07-05 05:48:46

2022-07-05 05:48:46

2022-07-05 05:48:37

2022-07-05 05:48:37

2022-07-05 05:48:35

2022-07-05 05:48:35

2022-07-05 05:48:26

2022-07-05 05:48:26

2022-07-05 05:48:15

2022-07-05 05:48:15

2022-07-05 05:47:40

2022-07-05 05:47:40

2022-07-05 05:46:58

2022-07-05 05:46:58

2022-07-05 05:46:47

2022-07-05 05:46:47

2022-07-05 05:43:36

2022-07-05 05:43:36

2022-07-05 05:40:05

2022-07-05 05:40:05

2022-07-05 05:37:20

2022-07-05 05:37:20

2022-07-05 05:34:42

2022-07-05 05:34:42

2022-07-05 05:34:28

2022-07-05 05:34:28

2022-07-05 05:33:43

2022-07-05 05:33:43

2022-07-05 05:32:41

2022-07-05 05:32:41

2022-07-04 19:46:32

2022-07-04 19:46:32

2022-07-04 18:01:28

2022-07-04 18:01:28

2022-07-04 17:24:53

2022-07-04 17:24:53

2022-07-04 16:19:10

2022-07-04 16:19:10

2022-07-04 16:03:19

2022-07-04 16:03:19

2022-07-04 15:31:15

2022-07-04 15:31:15

2022-07-04 15:24:11

2022-07-04 15:24:11

2022-07-04 12:31:27

2022-07-04 12:31:27

2022-07-04 10:36:03

2022-07-04 10:36:03

2022-07-04 09:53:43

2022-07-04 09:53:43

2022-07-04 09:53:30

2022-07-04 09:53:30

2022-07-04 09:38:00

2022-07-04 09:38:00

2022-07-04 09:34:22

2022-07-04 09:34:22

2022-07-04 08:36:09

2022-07-04 08:36:09

2022-07-04 08:31:28

2022-07-04 08:31:28

2022-07-04 08:16:13

2022-07-04 08:16:13

2022-07-04 08:12:58

2022-07-04 08:12:58

2022-07-04 08:09:37

2022-07-04 08:09:37

2022-07-04 08:04:50

2022-07-04 08:04:50

2022-07-04 07:59:53

2022-07-04 07:59:53

2022-07-04 07:36:16

2022-07-04 07:36:16

2022-07-04 07:35:08

2022-07-04 07:35:08

2022-07-04 06:51:16

2022-07-04 06:51:16

2022-07-04 06:49:29

2022-07-04 06:49:29

2022-07-04 06:49:20

2022-07-04 06:49:20

2022-07-04 06:48:55

2022-07-04 06:48:55

2022-07-04 06:44:40

2022-07-04 06:44:40

2022-07-04 06:43:25

2022-07-04 06:43:25

2022-07-04 06:43:16

2022-07-04 06:43:16

2022-07-04 06:40:23

2022-07-04 06:40:23

2022-07-04 06:39:01

2022-07-04 06:39:01

2022-07-04 06:30:50

2022-07-04 06:30:50

2022-07-04 05:54:08

2022-07-04 05:54:08

2022-07-04 05:48:13

2022-07-04 05:48:13

2022-07-04 05:46:09

2022-07-04 05:46:09

相关新闻