南京银行:实现金融改革试验“1+N”裂变

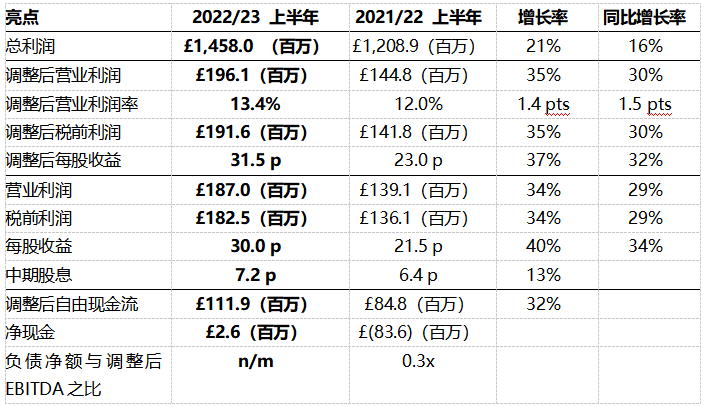

(相关资料图)

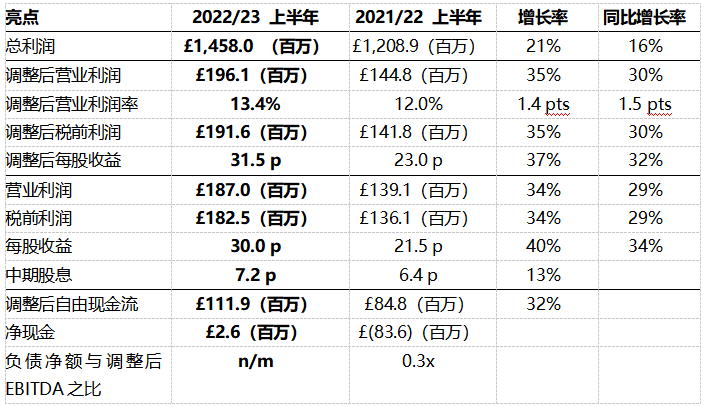

(相关资料图)

2022年底,人民银行等八部委联合印发《上海市、南京市、杭州市、合肥市、嘉兴市建设科创金融改革试验区总体方案》。南京银行迅速响应,聚焦健全科创金融机构组织体系、推动科创金融产品创新,推动科创与金融两翼协同,进一步创新升级科技金融模式。

升级科技金融服务中心模式

南京银行利用长三角区域一体化协作机制,发挥科技金融服务特长,实现“1+N”裂变,在现有科技金融服务中心基础上,加大科创金融改革试验区内科技专营支行布局和专营队伍建设,加强科技金融领域营销服务专家、行业研究专家、业务审批专家的队伍建设。此外,建立总、分行间的快速响应审批会商机制,优化业务考核机制,发挥考核导向作用,加大资源保障,为科技金融服务提供基础保障。

在服务科创企业全生命周期方面,南京银行为专精特新中小企业等不同类型科创企业定制金融服务,精准滴灌科创森林;与此同时,创新发展知识产权质押、股权质押等贷款产品,优化科创企业供应链金融服务;优化升级科创企业专属的线上化标准化产品,以“线上+线下、标准+定制”双轮驱动产品体系,高效满足科技创新企业多元融资需求。

紧贴改革试验区内科技创新企业资本市场金融需求,南京银行发挥投行业务优势,加大债券融资的支持力度,提供发行供应链融资、应收账款融资等资产证券化业务;持续深化与政府园区、优质投资机构、券商、中介机构合作,对于改革试验区内初创、初成长阶段的科技创新企业,通过“小股权+大债权”投贷联动和“政银园投”优势等服务,以“私募股权基金+银行信贷投放+资源整合赋能”全方位支持企业发展,以“商行+投行+交易银行+私人银行”四位一体的综合化金融服务,打造科技金融融合发展“生态圈”。

聚势推进数字化应用

打造涵盖贷前、贷中、贷后的智慧科创金融,强化大数据应用,对企业进行精准画像。南京银行通过建立符合科创企业特征的信用评分、内部信用评级和风险防控模型,简化业务流程,利用大数据、人工智能等技术,实现智能化贷后管理,加快科技与金融的深度融合,提高风险管控能力,更加精准、高效地助力科创企业快速成长。

据介绍,10余年来,南京银行已累计服务超3万户科技创新企业,累计提供资金支持超3000亿元,为进一步助力科创金融改革试验区建设打下了坚实基础。

2023-01-13 08:53:52

2023-01-13 08:53:52

2023-01-13 08:49:52

2023-01-13 08:49:52

2023-01-13 08:46:35

2023-01-13 08:46:35

2023-01-13 08:44:08

2023-01-13 08:44:08

2023-01-13 08:35:27

2023-01-13 08:35:27

2023-01-13 07:51:00

2023-01-13 07:51:00

2023-01-13 07:21:27

2023-01-13 07:21:27

2023-01-13 06:56:21

2023-01-13 06:56:21

2023-01-13 06:42:17

2023-01-13 06:42:17

2023-01-13 06:42:04

2023-01-13 06:42:04

2023-01-13 06:35:09

2023-01-13 06:35:09

2023-01-13 06:34:24

2023-01-13 06:34:24

2023-01-13 05:46:58

2023-01-13 05:46:58

2023-01-12 21:44:03

2023-01-12 21:44:03

2023-01-12 21:35:28

2023-01-12 21:35:28

2023-01-12 20:57:09

2023-01-12 20:57:09

2023-01-12 20:53:51

2023-01-12 20:53:51

2023-01-12 20:49:48

2023-01-12 20:49:48

2023-01-12 20:46:22

2023-01-12 20:46:22

2023-01-12 20:44:01

2023-01-12 20:44:01

2023-01-12 20:39:01

2023-01-12 20:39:01

2023-01-12 19:52:19

2023-01-12 19:52:19

2023-01-12 19:41:04

2023-01-12 19:41:04

2023-01-12 18:52:46

2023-01-12 18:52:46

2023-01-12 17:56:46

2023-01-12 17:56:46

2023-01-12 17:52:40

2023-01-12 17:52:40

2023-01-12 17:45:01

2023-01-12 17:45:01

2023-01-12 17:40:08

2023-01-12 17:40:08

2023-01-12 16:50:47

2023-01-12 16:50:47

2023-01-12 16:46:55

2023-01-12 16:46:55

2023-01-12 16:45:03

2023-01-12 16:45:03

2023-01-12 16:43:44

2023-01-12 16:43:44

2023-01-12 16:34:18

2023-01-12 16:34:18

2023-01-12 16:28:08

2023-01-12 16:28:08

2023-01-12 16:23:11

2023-01-12 16:23:11

2023-01-12 16:23:06

2023-01-12 16:23:06

2023-01-12 16:19:06

2023-01-12 16:19:06

2023-01-12 16:16:49

2023-01-12 16:16:49

2023-01-12 16:15:36

2023-01-12 16:15:36

2023-01-12 16:15:14

2023-01-12 16:15:14

2023-01-12 16:14:50

2023-01-12 16:14:50

2023-01-12 16:14:47

2023-01-12 16:14:47

2023-01-12 16:14:09

2023-01-12 16:14:09

2023-01-12 16:14:05

2023-01-12 16:14:05

2023-01-12 16:12:14

2023-01-12 16:12:14

2023-01-12 16:11:44

2023-01-12 16:11:44

2023-01-12 16:11:32

2023-01-12 16:11:32

2023-01-12 16:10:52

2023-01-12 16:10:52

2023-01-12 16:10:35

2023-01-12 16:10:35

2023-01-12 16:09:55

2023-01-12 16:09:55

2023-01-12 16:09:30

2023-01-12 16:09:30

2023-01-12 16:09:21

2023-01-12 16:09:21

2023-01-12 16:09:11

2023-01-12 16:09:11

2023-01-12 16:08:48

2023-01-12 16:08:48

2023-01-12 16:08:47

2023-01-12 16:08:47

2023-01-12 16:08:41

2023-01-12 16:08:41

2023-01-12 16:08:19

2023-01-12 16:08:19

2023-01-12 16:08:15

2023-01-12 16:08:15

2023-01-12 16:07:18

2023-01-12 16:07:18

2023-01-12 16:06:20

2023-01-12 16:06:20

2023-01-12 16:06:03

2023-01-12 16:06:03

2023-01-12 16:05:26

2023-01-12 16:05:26

2023-01-12 16:05:11

2023-01-12 16:05:11

2023-01-12 16:05:06

2023-01-12 16:05:06

2023-01-12 16:04:28

2023-01-12 16:04:28

2023-01-12 16:03:45

2023-01-12 16:03:45

2023-01-12 16:03:40

2023-01-12 16:03:40

2023-01-12 16:03:03

2023-01-12 16:03:03

2023-01-12 16:02:34

2023-01-12 16:02:34

2023-01-12 16:01:47

2023-01-12 16:01:47

2023-01-12 16:01:27

2023-01-12 16:01:27

2023-01-12 15:59:33

2023-01-12 15:59:33

2023-01-12 15:57:49

2023-01-12 15:57:49

2023-01-12 15:57:32

2023-01-12 15:57:32

2023-01-12 15:57:22

2023-01-12 15:57:22

2023-01-12 15:56:12

2023-01-12 15:56:12

2023-01-12 15:52:20

2023-01-12 15:52:20

2023-01-12 15:51:06

2023-01-12 15:51:06

2023-01-12 15:37:02

2023-01-12 15:37:02

2023-01-12 14:59:00

2023-01-12 14:59:00

2023-01-12 14:54:26

2023-01-12 14:54:26

2023-01-12 14:50:23

2023-01-12 14:50:23

2023-01-12 14:45:14

2023-01-12 14:45:14

2023-01-12 14:42:09

2023-01-12 14:42:09

2023-01-12 13:58:36

2023-01-12 13:58:36

2023-01-12 13:55:06

2023-01-12 13:55:06

2023-01-12 12:48:33

2023-01-12 12:48:33

2023-01-12 12:35:19

2023-01-12 12:35:19

2023-01-12 11:57:36

2023-01-12 11:57:36

2023-01-12 11:48:34

2023-01-12 11:48:34

2023-01-12 11:48:20

2023-01-12 11:48:20

2023-01-12 11:48:11

2023-01-12 11:48:11

2023-01-12 11:47:53

2023-01-12 11:47:53

2023-01-12 11:44:14

2023-01-12 11:44:14

2023-01-12 10:53:41

2023-01-12 10:53:41

2023-01-12 10:50:53

2023-01-12 10:50:53

2023-01-12 10:49:16

2023-01-12 10:49:16

2023-01-12 10:46:13

2023-01-12 10:46:13

2023-01-12 10:43:21

2023-01-12 10:43:21

相关新闻