小型市场主体“融资难”缓解

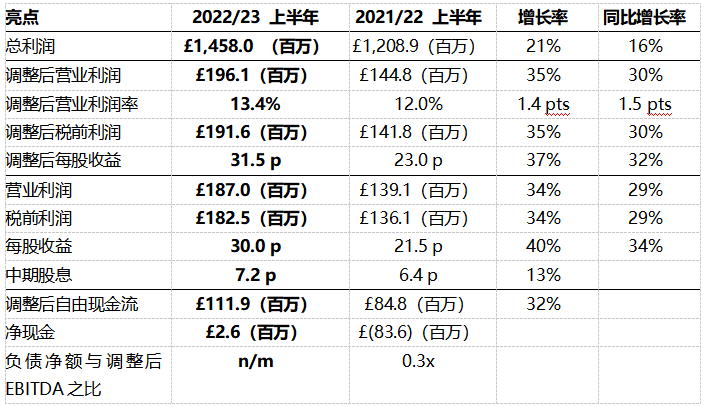

(资料图片)

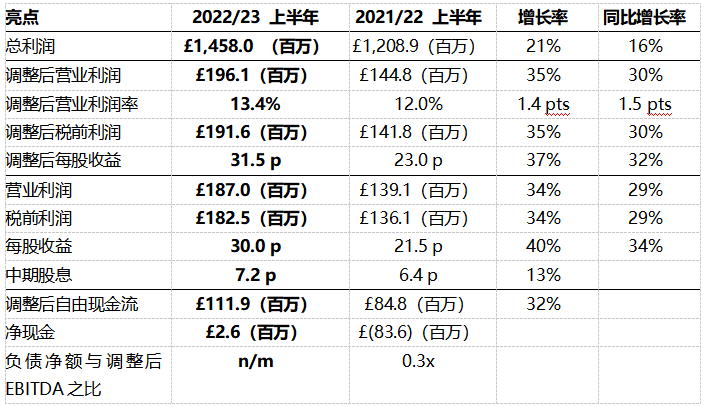

(资料图片)

2023年1月9日,微众银行与中国邮政储蓄银行联合发布《普之已广,惠之精准——服务业小型市场主体普惠金融需求调查报告》(以下简称《报告》)显示,2022年,全部样本小微企业平均资金需求为270.8万元,同比增长21.1%。此外,申请贷款的样本小型市场主体中,超过92%成功获得了贷款,由此可见“贷到”相对更容易了。

小微企业和个体工商户(统称“小型市场主体”)在我国经济各类经营主体中占绝对多数,在支持经济发展和促进就业方面有着不可替代的作用。面临内外部经济环境变化,叠加2020年突如其来的疫情,过去3年,服务业中的小型市场主体遭遇了严峻挑战。

但面对不利因素,小型市场主体依然显示出较强的韧性和稳定度。报告显示,68.7%的受访小型市场主体表示未来经营将维持目前规模,另有20.9%的小型市场主体选择扩张,计划收缩、关闭或转行的经营主体占比较低。且在这些选择维持目前经营规模的经营主体中,有超七成(占总数的48.6%)的主体在疫情前便有此计划,并没有因为疫情而变化。

在上述经营挑战之下,2022年,小型市场主体资金需求比例持续上升。报告显示,相比2019年,2022年有资金需求的小微企业和个体工商户占比分别提高了29.2%和10.4%。2022年,全部样本小微企业平均资金需求为270.8万元,同比增长21.1%,样本个体工商户平均资金需求为47.4万元,同比增长4.5%。

其中,有贷款意愿的小型市场主体中,67.3%的受访者2022年在银行机构或互联网平台上申请贷款,其中小微企业敢贷比例更高,达到76.1%,个体工商户的这一数据则为50.1%。从偏好的资金解决途径来看,其中,数字银行贷款是增加较快的贷款渠道,2021年和2022年均有资金需求的样本小型市场主体中,2022年通过数字银行渠道贷款的市场主体比例增加了6.3%。传统银行渠道贷款的使用比例也有所增加,近两年均有资金需求的样本小型市场主体中,2022年通过传统银行渠道贷款的市场主体比例增加了2.1%。

申请贷款的样本小型市场主体中,超过92%成功获得了贷款。其中,63.1%的样本小微企业成功核出全部额度,31.7%核出部分额度;样本个体工商户这两个比例分别为58.3%和28.9%。2022年使用贷款的样本小型市场主体,贷款金额的中位数为43.5万元。

《报告》显示,贷款核出成功后,绝大多数小微企业和个体工商户均会使用贷款额度弥补资金缺口。在核出额度的受访者中,核出额度使用率高达88.7%,这也说明,对于新型市场主体而言,贷款发挥了“及时雨”作用。长期以来,小型市场主体“融资难、融资贵”问题突出,普惠金融政策正是针对于此。上述报告数据也显示,经过一段时间的努力,小型市场主体面临的“融资难”问题有所缓解。

2023-01-13 08:49:52

2023-01-13 08:49:52

2023-01-13 08:46:35

2023-01-13 08:46:35

2023-01-13 08:35:27

2023-01-13 08:35:27

2023-01-13 07:51:00

2023-01-13 07:51:00

2023-01-13 07:21:27

2023-01-13 07:21:27

2023-01-13 06:56:21

2023-01-13 06:56:21

2023-01-13 06:42:17

2023-01-13 06:42:17

2023-01-13 06:42:04

2023-01-13 06:42:04

2023-01-13 06:35:09

2023-01-13 06:35:09

2023-01-13 06:34:24

2023-01-13 06:34:24

2023-01-13 05:46:58

2023-01-13 05:46:58

2023-01-12 21:44:03

2023-01-12 21:44:03

2023-01-12 21:35:28

2023-01-12 21:35:28

2023-01-12 20:57:09

2023-01-12 20:57:09

2023-01-12 20:53:51

2023-01-12 20:53:51

2023-01-12 20:49:48

2023-01-12 20:49:48

2023-01-12 20:46:22

2023-01-12 20:46:22

2023-01-12 20:44:01

2023-01-12 20:44:01

2023-01-12 20:39:01

2023-01-12 20:39:01

2023-01-12 19:52:19

2023-01-12 19:52:19

2023-01-12 19:41:04

2023-01-12 19:41:04

2023-01-12 18:52:46

2023-01-12 18:52:46

2023-01-12 17:56:46

2023-01-12 17:56:46

2023-01-12 17:52:40

2023-01-12 17:52:40

2023-01-12 17:45:01

2023-01-12 17:45:01

2023-01-12 17:40:08

2023-01-12 17:40:08

2023-01-12 16:50:47

2023-01-12 16:50:47

2023-01-12 16:46:55

2023-01-12 16:46:55

2023-01-12 16:45:03

2023-01-12 16:45:03

2023-01-12 16:43:44

2023-01-12 16:43:44

2023-01-12 16:34:18

2023-01-12 16:34:18

2023-01-12 16:28:08

2023-01-12 16:28:08

2023-01-12 16:23:11

2023-01-12 16:23:11

2023-01-12 16:23:06

2023-01-12 16:23:06

2023-01-12 16:19:06

2023-01-12 16:19:06

2023-01-12 16:16:49

2023-01-12 16:16:49

2023-01-12 16:15:36

2023-01-12 16:15:36

2023-01-12 16:15:14

2023-01-12 16:15:14

2023-01-12 16:14:50

2023-01-12 16:14:50

2023-01-12 16:14:47

2023-01-12 16:14:47

2023-01-12 16:14:09

2023-01-12 16:14:09

2023-01-12 16:14:05

2023-01-12 16:14:05

2023-01-12 16:12:14

2023-01-12 16:12:14

2023-01-12 16:11:44

2023-01-12 16:11:44

2023-01-12 16:11:32

2023-01-12 16:11:32

2023-01-12 16:10:52

2023-01-12 16:10:52

2023-01-12 16:10:35

2023-01-12 16:10:35

2023-01-12 16:09:55

2023-01-12 16:09:55

2023-01-12 16:09:30

2023-01-12 16:09:30

2023-01-12 16:09:21

2023-01-12 16:09:21

2023-01-12 16:09:11

2023-01-12 16:09:11

2023-01-12 16:08:48

2023-01-12 16:08:48

2023-01-12 16:08:47

2023-01-12 16:08:47

2023-01-12 16:08:41

2023-01-12 16:08:41

2023-01-12 16:08:19

2023-01-12 16:08:19

2023-01-12 16:08:15

2023-01-12 16:08:15

2023-01-12 16:07:18

2023-01-12 16:07:18

2023-01-12 16:06:20

2023-01-12 16:06:20

2023-01-12 16:06:03

2023-01-12 16:06:03

2023-01-12 16:05:26

2023-01-12 16:05:26

2023-01-12 16:05:11

2023-01-12 16:05:11

2023-01-12 16:05:06

2023-01-12 16:05:06

2023-01-12 16:04:28

2023-01-12 16:04:28

2023-01-12 16:03:45

2023-01-12 16:03:45

2023-01-12 16:03:40

2023-01-12 16:03:40

2023-01-12 16:03:03

2023-01-12 16:03:03

2023-01-12 16:02:34

2023-01-12 16:02:34

2023-01-12 16:01:47

2023-01-12 16:01:47

2023-01-12 16:01:27

2023-01-12 16:01:27

2023-01-12 15:59:33

2023-01-12 15:59:33

2023-01-12 15:57:49

2023-01-12 15:57:49

2023-01-12 15:57:32

2023-01-12 15:57:32

2023-01-12 15:57:22

2023-01-12 15:57:22

2023-01-12 15:56:12

2023-01-12 15:56:12

2023-01-12 15:52:20

2023-01-12 15:52:20

2023-01-12 15:51:06

2023-01-12 15:51:06

2023-01-12 15:37:02

2023-01-12 15:37:02

2023-01-12 14:59:00

2023-01-12 14:59:00

2023-01-12 14:54:26

2023-01-12 14:54:26

2023-01-12 14:50:23

2023-01-12 14:50:23

2023-01-12 14:45:14

2023-01-12 14:45:14

2023-01-12 14:42:09

2023-01-12 14:42:09

2023-01-12 13:58:36

2023-01-12 13:58:36

2023-01-12 13:55:06

2023-01-12 13:55:06

2023-01-12 12:48:33

2023-01-12 12:48:33

2023-01-12 12:35:19

2023-01-12 12:35:19

2023-01-12 11:57:36

2023-01-12 11:57:36

2023-01-12 11:48:34

2023-01-12 11:48:34

2023-01-12 11:48:20

2023-01-12 11:48:20

2023-01-12 11:48:11

2023-01-12 11:48:11

2023-01-12 11:47:53

2023-01-12 11:47:53

2023-01-12 11:44:14

2023-01-12 11:44:14

2023-01-12 10:53:41

2023-01-12 10:53:41

2023-01-12 10:50:53

2023-01-12 10:50:53

2023-01-12 10:49:16

2023-01-12 10:49:16

2023-01-12 10:46:13

2023-01-12 10:46:13

2023-01-12 10:43:21

2023-01-12 10:43:21

2023-01-12 10:37:19

2023-01-12 10:37:19

2023-01-12 10:17:06

2023-01-12 10:17:06

相关新闻