记者观察:从“刚兑”到“净值化”

资管新规发布以来,银行理财业务逐步回归到“受人之托,代人理财”的本源。截至2021 年底,保本理财产品规模由资管新规发布时的4万亿元压降至零,非保本理财产品规模29万亿元,其中净值型理财产品余额26.96万亿元,净值化完成率达到92.97%。

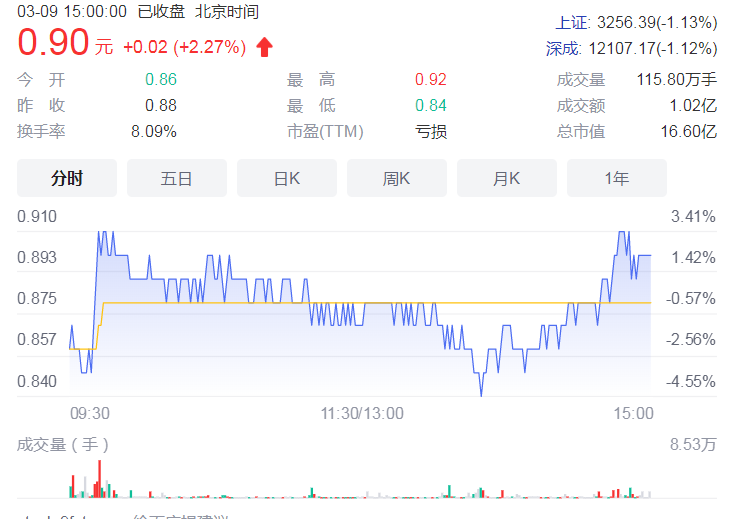

随着银行理财产品打破“刚性兑付”,底层资产的价格波动也反映到产品的净值走势上,这让过往习惯“保本保收益”的投资者产生一定抵触心理。如何引导投资者接受理财产品从“刚性兑付”走向“净值化”、接受理财产品出现净值波动甚至回撤,是理财投资者教育工作的重中之重。

资管新规发布后,商业银行及新成立的理财公司都非常重视投资者教育工作,并为此开展了形式多样的投教活动,已取得一定效果。

例如,为帮助消费者更好地理解产品,光大理财构建了“七彩阳光”净值型产品的微笑曲线,用“红橙黄绿青蓝紫”7种颜色分别代表权益类、混合类、固定收益类、现金管理类、另类资产类、私募股权类、结构化投融资类等7种大类资产,资产属性明确、风险等级清晰,向投资者充分揭示了不同产品的不同风险属性。

工商银行则开展形式多样的活动,例如:让客户在有趣好玩的游戏体验中学习理财知识,快速便捷地触达、获取更多更高性价比的金融产品;借助财商测试游戏,不断开展对投资者的财商教育,帮助用户积累金融知识;在遍布全国的1.6万个网点举办理财微课堂、网点微沙龙等活动,邀请专业讲师和理财经理为广大客户介绍理财知识,诊断资产配置情况,提供资产配置和财富管理建议。

想要形成良好的理财市场环境,仅靠投资者单方面转变观念、提升财商还远远不够,机构应以投资者为一切工作的中心,保护好投资者的各项权益,在引导“买者自负”的同时严格落实“卖者尽责”。

机构首先要保障理财产品稳定运营。通过科技赋能,在理财产品的投资范围、投资比例、估值方式、绩效归因等各环节落实全生命周期管理,实现稳健的投资表现,并且做好投后的沟通服务,形成持续的投资者陪伴。

保障知情权也有利于投资者掌握信息,提高理财投资参与度,进而形成良性的投资理念,这就需要将产品持仓信息、净值信息等及时、公平送达所有投资者。从机构角度来看,在理财产品存续期间,机构要通过产品发行或销售机构官网对上述信息进行定期公开披露。此外,中国理财网也是查询理财产品净值变化、信息披露的权威渠道,投资者可以据此观察理财产品的净值波动,根据自身情况选择适合的产品、做好风险规划。

2022-03-17 09:21:59

2022-03-17 09:21:59

2022-03-17 09:16:32

2022-03-17 09:16:32

2022-03-17 09:12:47

2022-03-17 09:12:47

2022-03-17 08:49:04

2022-03-17 08:49:04

2022-03-17 08:44:14

2022-03-17 08:44:14

2022-03-17 08:39:05

2022-03-17 08:39:05

2022-03-17 08:34:29

2022-03-17 08:34:29

2022-03-17 08:27:12

2022-03-17 08:27:12

2022-03-17 08:24:22

2022-03-17 08:24:22

相关新闻