记者观察:银行理财“降费”为哪般?

资管新规发布以来,银行理财出现诸多变化,从产品结构到投资结构再到市场格局……2022年,银行理财收费也开始呈现变动之势。

1月28日、29日,招商银行官网密集发布十余条产品费率优惠的公告,涉及多只自营理财产品。以“招赢聚宝盆1号现金管理类理财计划”为例,招银理财拟对该产品的销售费给予阶段性费率优惠,由0.1%降为0.05%。而部分自营理财产品则执行管理费优惠,比如“招睿零售青葵系列半年定开3号固定收益类理财计划”的固定投资管理费率就由0.15%/年降至0.10%/年。

无独有偶,2月16日,交银理财公告,对“交银理财稳享精选资产1年定开202201理财产品”的销售手续费给予阶段性费率优惠,由0.3%/年降至0.2%/年。2月22日,光大理财公告,为了更好地满足投资者的理财需求,将在2022年2月25日(含)至2023年5月25日(含)对“阳光金15M丰利增强7期理财产品”实行管理费优惠,优惠前是0.5%,优惠后为0.4%。

减费让利、惠企利民的决策部署下,银行业积极推行“降费”减负。而理财产品之所以也执行收费优惠,则与理财市场白热化的竞争有关。

《中国银行业理财市场年度报告(2021年)》显示,2021年,全国共有319家银行机构和21家理财公司累计新发理财产品4.76万只,同比减少2.14万只。

到了今年,发行量萎缩的态势也没有改变。根据普益标准监测数据,1月全市场共新发3137款银行理财产品,产品发行量环比减少1280款,环比下跌近三成;2月全市场共新发了2302款银行理财产品,产品发行量环比减少835款,环比下跌26.62%。

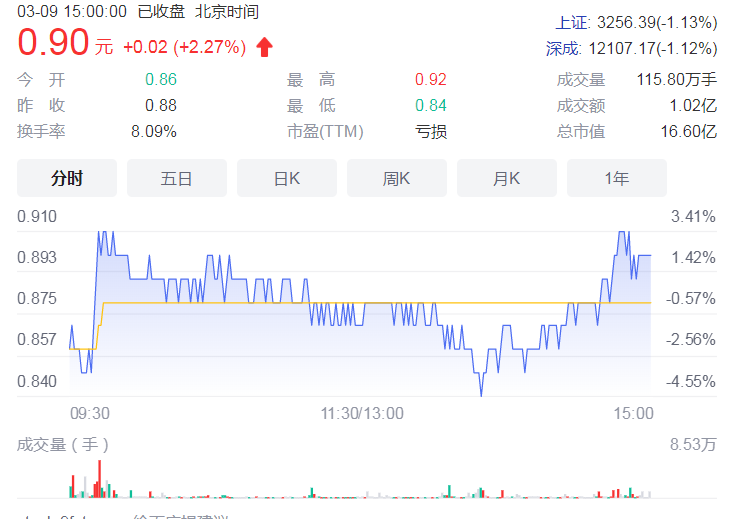

与此同时,银行理财的收益表现也比较平淡。据银行业理财登记托管中心统计,2021年12月,银行理财产品加权平均年化收益率为3.55%,较去年同期减少34BP,高出10年期国债收益率72BP。2021年各月度,理财产品加权平均年化收益率最高为3.97%、最低为2.29%。

更重要的是,受估值方法调整的影响,银行理财产品的收益波动也在放大。2021年,国有六大行及其理财子公司率先执行公允价值计量原则,估值方法调整为市值法计量,过往摊余成本法平滑收益率曲线功能受限,短期的净值波动因而难以避免。

上述各种因素综合之下,银行理财为了吸引投资者,降低费率也在情理之中。不过,与其他同类型资管产品相比,银行理财的收费水平本就不高,“降费”在助推销售方面能起的作用只能说是杯水车薪。

这也意味着,银行理财的破题之法仍然在优质出色的资产配置上。净值化转型后,产品净值波动更加常见,这种波动对于投资经理的资产配置能力要求也更高。现阶段,不少银行理财产品规定:当产品实现超额收益时,这部分超额收益将按照一定比例在管理人和投资者之间进行分配。因此,只有投资经理不断提高资产配置能力,双方才能获取更高的收益,银行理财产品才能保持更高的吸引力。

2022-03-17 08:44:14

2022-03-17 08:44:14

2022-03-17 08:39:05

2022-03-17 08:39:05

2022-03-17 08:34:29

2022-03-17 08:34:29

2022-03-17 08:27:12

2022-03-17 08:27:12

2022-03-17 08:24:22

2022-03-17 08:24:22

相关新闻